Grudzień to dla wielu przedsiębiorców miesiąc podsumowania całorocznej działalności. Wielu z nich decyduje się zorganizować dla pracowników spotkanie wigilijne lub ufundować prezenty dla klientów i partnerów biznesowych. Warto przy tej okazji przypomnieć sobie, co można zaliczyć do kosztu podatkowego.

Grudzień to dla wielu przedsiębiorców miesiąc podsumowania całorocznej działalności. Wielu z nich decyduje się zorganizować dla pracowników spotkanie wigilijne lub ufundować prezenty dla klientów i partnerów biznesowych. Warto przy tej okazji przypomnieć sobie, co można zaliczyć do kosztu podatkowego.

Przedsiębiorcy, którzy chcą wliczyć ponoszone wydatki w koszty prowadzonej działalności, muszą przede wszystkim pamiętać, że to na nich spoczywa obowiązek dopilnowania i udowodnienia, że dany wydatek spełnia ustawowe wymagania.

Cel wydatku

Zgodnie z obowiązującymi przepisami prawa, kosztem uzyskania przychodu jest wydatek poniesiony w celu uzyskania przychodu lub w celu zachowania albo zabezpieczenia źródła przychodów. Ten bardzo ogólnie sformułowany zapis umożliwia szeroką interpretację. Aby uniknąć dodatkowych wyjaśnień w Urzędzie Skarbowym, warto zastanowić się wcześniej, które wydatki spełniają powyższe wymagania.

Reklama a reprezentacja

Ustawodawca przyjął rozgraniczenie wydatków na związane z reklamą i tzw. reprezentacją. Zakazane jest rozliczanie wydatków na reprezentację jako kosztu prowadzenia działalności. Obostrzenie to dotyczy w szczególności wydatków na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych. Zezwala natomiast zaliczyć do kosztów wydatki na reklamę.

Ponieważ jednak żadne z tych pojęć nie zostało przez ustawodawcę jasno sprecyzowane, może pojawić się pytanie: co jest reklamą, a co reprezentacją? Aby uniknąć błędu, należy zastosować wykładnię językową, opartą na definicjach słownikowych. Zgodnie z nimi, reklama ma na celu przekazywanie informacji o ofercie oraz możliwościach i sposobach korzystania z niej. Reprezentacja natomiast wiąże się z budowaniem korzystnego wizerunku firmy i działaniami, które można określić jako wystawne i okazałe - wyjaśnia Małgorzata Siwek, prezes firmy Wellton Sp. z o.o.

Co można odliczyć?

Ponieważ wydatki na reklamę mogą zostać uznane za koszty uzyskania przychodów, należy wykazać, że działania podejmowane przez firmę to reklama, a nie reprezentacja. Pomocne będzie tu, obok wykładni językowej, orzecznictwo sądów w tym zakresie, które wyróżnia tzw. reklamę instytucjonalną. Polega ona na promowaniu marki firmy i zwiększaniu jej rozpoznawalności, co w efekcie przekłada się na wzrost sprzedaży produktów lub usług danej firmy. W związku z tym, wszystkie działania, mające na celu promowanie firmy oraz jej produktów lub usług, mogą zostać uznane za reklamę.

Praktyka pokazuje, że wydatki na zakup usług gastronomicznych, żywności oraz napojów mogą zostać zaliczone do kosztów uzyskania przychodu. Należy przy tym wykazać, że wydatki te były poniesione w celach reklamowych a zakupione produkty lub usługi nie były wystawne ani wykwintne - czyli nie należy ich traktować jako reprezentację firmy.

Nieco bardziej zróżnicowana jest kwestia upominków dla pracowników, klientów oraz kontrahentów. Wydatki te można wliczyć w koszty, należy jednak pamiętać o odpowiednim argumentowaniu i dokumentacji. Dodatkowo, wszystkie upominki powinny być oznakowane logo firmy, znakami towarowymi itp. Warto również dołożyć hasło reklamowe, ewentualnie informację o aktualnej ofercie, czy promocji. Odpowiednio przemyślana informacja może zachęcić do skorzystania z oferty, a przedsiębiorcy pozwoli zaliczyć wydatki jako koszt.

Warto też pamiętać, że drukowane materiały reklamowe, prezenty małej wartości oraz darowizny są zwolnione z podatku VAT. Przedsiębiorca nie płacąc VAT-u związanego z przekazaniem, może go jednak odliczyć od dochodu, na ogólnie przyjętych zasadach.

Prezentami małej wartości mogą być towary, których jednostkowy koszt wytworzenia nie przekracza 10 zł. Dodatkowo, trzeba prowadzić ewidencję osób obdarowanych a wartość upominków dla jednej osoby nie może przekroczyć 100 zł w roku podatkowym. Trzeba też pamiętać, aby prezentami nie były upominki alkoholowe, ponieważ te nie mogą zostać wliczone w koszty uzyskania przychodu.

Darowizna stwarza szczególne okoliczności dla przedsiębiorcy. Jeżeli obdarowywana organizacja jest wpisana do rejestru organizacji pożytku publicznego, darowizna może zostać uznana za koszt uzyskania przychodu. Dodatkowo, darowizny takie podlegają zwolnieniu z podatku VAT przy jednoczesnym zachowaniu prawa do odliczenia podatku VAT - naliczonego.

Dokumentacja

Przedsiębiorcy muszą również pamiętać, aby każdy wydatek, który ma być uznany za koszt, był prawidłowo udokumentowany. Dokumentacja musi być prowadzona zgodnie z przepisami ustawy o rachunkowości, dotyczącymi prowadzenia ksiąg rachunkowych lub podatkowej księgi przychodów i rozchodów. W praktyce można stosować również przepisy tzw. Ordynacji podatkowej, która pozwala za dowód uznać wszystko, co jest zgodne z prawem i może przyczynić się do prawidłowego zakwalifikowania danego zdarzenia gospodarczego.

Warto, w związku z tym, zbierać wszelkiego rodzaju dokumenty, które pomogą zaliczyć dany wydatek do kosztów uzyskania przychodu. Przedsiębiorcy powinni też pamiętać, że niektóre wydatki wymagają specjalnego dokumentowania - tłumaczy Małgorzata Siwek.

Firmowe wigilie oraz upominki, posiłki biznesowe, programy partnerskie i darmowe próbki stały się standardem prowadzenia biznesu. Przedsiębiorcy, którzy chcą skutecznie promować firmę, powinni pamiętać o dopełnieniu wszystkich formalności, pozwalających zaliczyć wydatek jako koszt uzyskania przychodu.

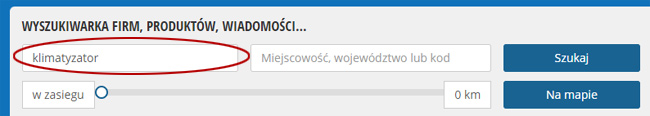

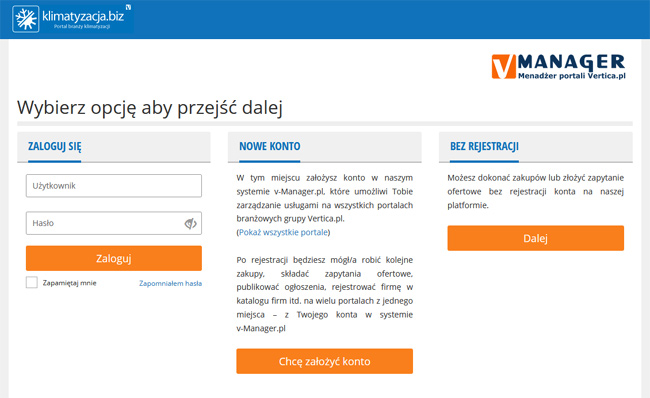

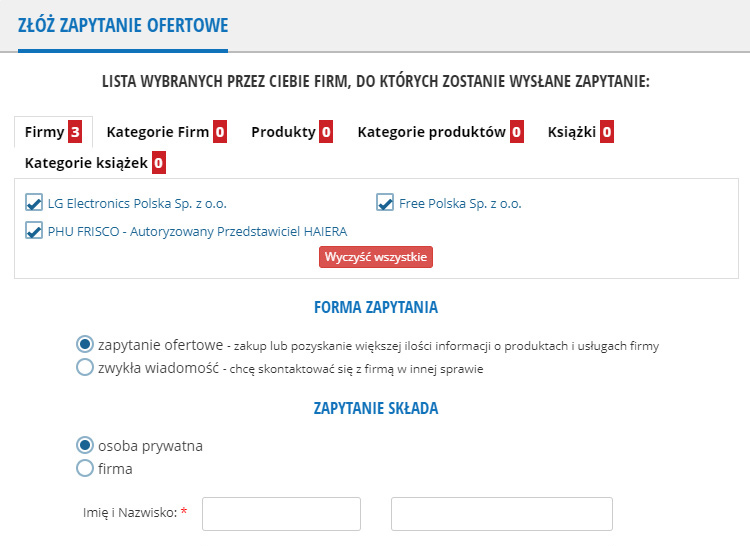

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

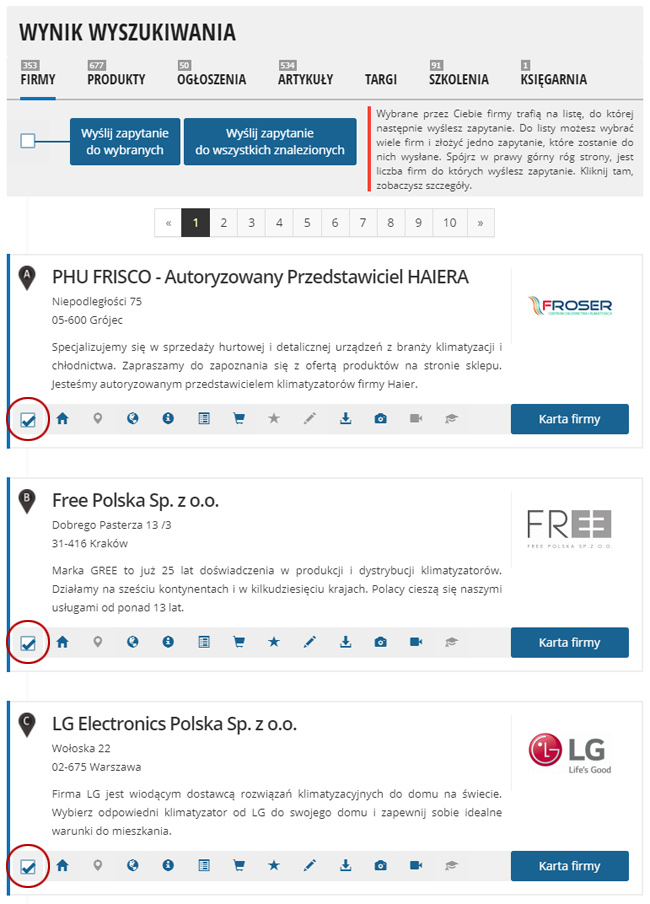

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

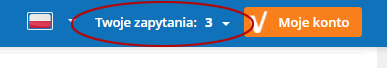

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

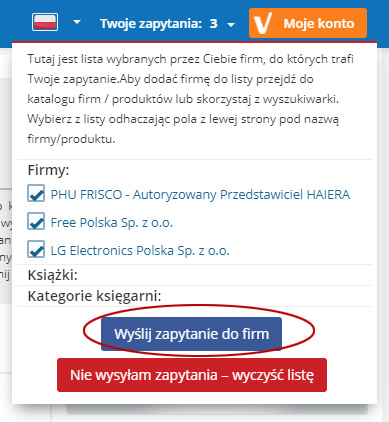

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.