|

Kredyty w euro stają się konkurencyjne dla pożyczek w złotych. Marcowy spadek wysokości rat kredowych w euro i wzrost miesięcznych kwot spłaty pożyczek w PLN powoduje, że korzystnie jest teraz zadłużyć się w unijnej walucie. Tym bardziej, że nastąpiła kolejna podwyżka stóp procentowych, co wpłynie na dalszy wzrost rat kredytów spłacanych w złotówkach.

Najtańszą opcją finansowania kupna mieszkania są teraz, według analityków serwisu Comperia.pl, kredyty denominowane w euro. Ich zdaniem to najatrakcyjniejsze obecnie pożyczki na rynku. Dodatkowo słabe notowania naszego pieniądza dobrze rokują na przyszłość. Jeśli złotówka się umocni kredyt w euro będzie jeszcze bardziej lukratywny.

Doradcy z firmy Emmerson zwracają uwagę na wzrost miesięcznej raty kredytu w rodzimej walucie w porównaniu z grudniem ubiegłego roku. Jednocześnie wskazują na spadek wysokości rat kredytów spłacanych w euro. Choć wzrost raty w PLN nie jest znaczny, to kolejne podniesienie stóp procentowych od 6. kwietnia br. spowoduje prawdopodobnie dalsze podwyżki.

W styczniu br. stopy procentowe zostały podniesione pierwszy raz od półtora roku. Eksperci zapowiadają, że druga podwyżka to jeszcze nie koniec i czekają nas następne. Będzie to miało z pewnością wpływ na oprocentowanie kredytów w PLN. Wtedy atrakcyjną alternatywą dla kredytów w rodzimej walucie, których udzielanych jest teraz najwięcej, stanie się pożyczka w euro. Z raportu AMRON – SAFIN za IV kw. 2010 r. wynika, że 75 proc. kredytów mieszkaniowych w ujęciu wartościowym przyznanych zostało w PLN. Pożyczki w euro zaciągnęło w tym czasie, ponad 17 proc. w euro.

Marże w dół, wymagania w górę

W ostatnim czasie regularnie spadają marże kredytowe, wchodzące w skład oprocentowania pożyczek. Dotyczy to kredytów udzielanych zarówno w złotych, jak i w euro. Z wyliczeń firmy Expander wynika, że średnie marże dla kredytu złotowego w kwocie 300 tys. zł z 20-proc. wkładem własnym, spadły teraz do poziomu 1,5 proc., a w euro do 2,15 proc.

Z kolei niekorzystne są zmiany wprowadzane w przepisach dotyczących przyznawania pożyczek. Uchwalona pod koniec stycznia br. przez Krajowy Nadzór Finansowy nowelizacja rekomendacji S zmusza banki do wprowadzenia obostrzeń do końca tego roku. Zgodnie z nimi klient zaciągający kredyt w walucie nie będzie mógł wydać na spłatę miesięcznej raty więcej niż 42 proc. dochodów netto, po odliczeniu innych zobowiązań. Zdolność kredytowa ma być liczona przy założeniu, że pożyczka jest zaciągana maksymalnie na 25 lat. Skrócenie przez nadzór finansowy czasu kredytowania jest szczególnie groźne, bo podwyższa znacznie wysokość raty miesięcznej, którą porównuje się do dochodu.

Zdecydowanej większości osób nie stać na samodzielny zakup mieszkania. Z raportu firmy redNet Consulting wynika, że aż 83 proc. zamierza zaciągnąć kredyt. Jak podaje Związek Banków Polskich, blisko 76 proc. wszystkich kredytów na mieszkanie w 2010 r. udzielanych było do wartości 300 tys. złotych. To niezbyt duża kwota np. na zakup lokalu na stołecznym rynku.

Dlatego oferta w nowych inwestycjach jest odzwierciedleniem zdolności kredytowej kupujących. Deweloperzy proponują mniejsze i tańsze mieszkania. Pomagają w zdobyciu finansowania, oferują spłatę przez klientów początkowych rat kredytu, lub finansowanie powalające zaoszczędzić na odsetkach od kredytu. – W rozpoczynanej w czerwcu, kolejnej fazie budowy osiedla Alpha w Ursusie dajemy możliwość klientom sfinansowania mieszkania w systemie 10/90. Jeśli zdecydują się na mieszkanie w jednym z dwóch budynków, które zaczniemy teraz realizować, wpłacają 15 proc. w ciągu 30 dni po podpisaniu umowy, a pozostałą kwotę dopłacają dopiero przed odbiorem kluczy – wyjaśnia Teresa Witkowska, dyrektor Sprzedaży w RED Real Estate Development.

Ujednolicenia unijne

Zadłużającym się w obcych walutach sprzyja też Bruksela, która proponuje zmiany na unijnym rynku kredytowym. Przygotowywana dyrektywa da klientom banków bardziej przejrzystą informację. Kredytobiorca dostanie dokument, który będzie standardowy we wszystkich krajach unijnych, szczegółowo informujący o zasadach udzielonej pożyczki. Podane w nim będzie oprocentowanie liczone w identyczny sposób we wszystkich bankach, a także zasady wcześniejszej spłaty, oraz dodatkowe opłaty i ryzyko.

Dla kredytów hipotecznych udzielanych w obcych walutach banki będą musiały podać zasady liczenia kursu walutowego dla przyszłych spłat oraz obliczania tzw. spreadu, czyli różnicy między kursem, według którego przeliczana jest całkowita kwota kredytu, a kursem, według którego liczona jest miesięczna rata. Będzie to duże ułatwienie dla kredytobiorców zaciągających kredyty hipoteczne w innych niż rodzima waluta. Będą mogli skuteczniej porównać ofertę banków.

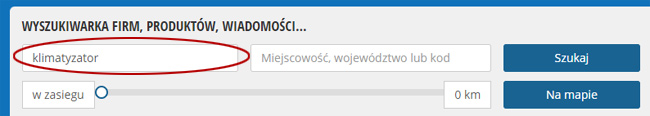

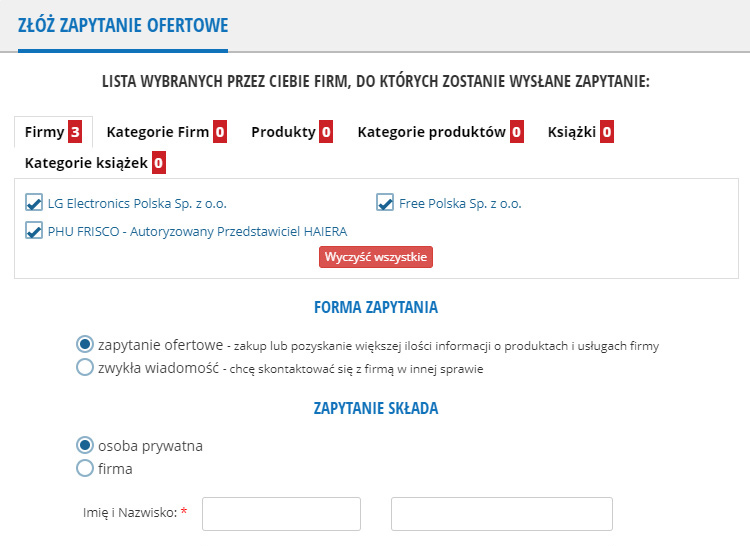

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

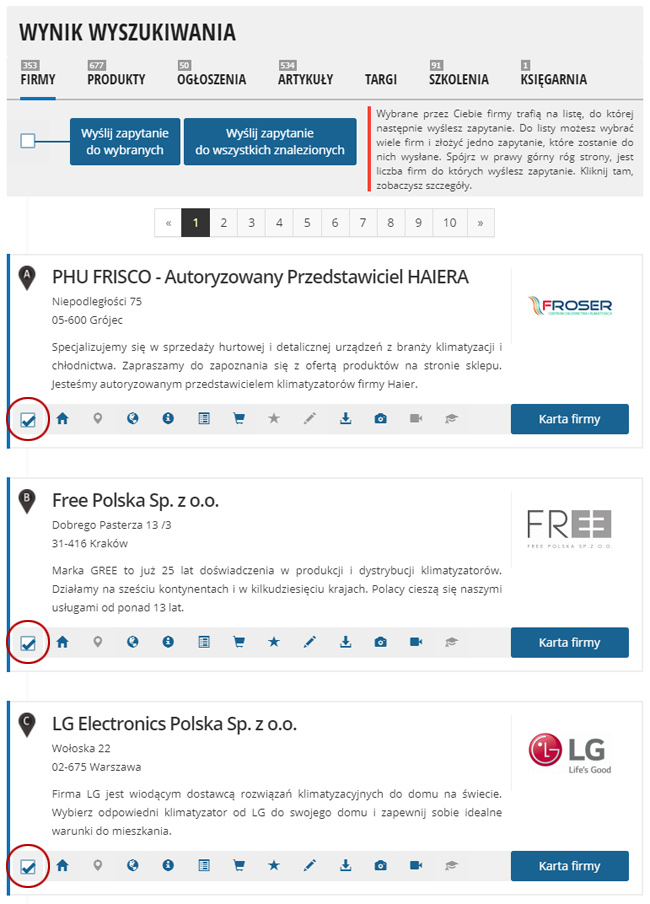

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

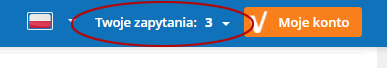

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

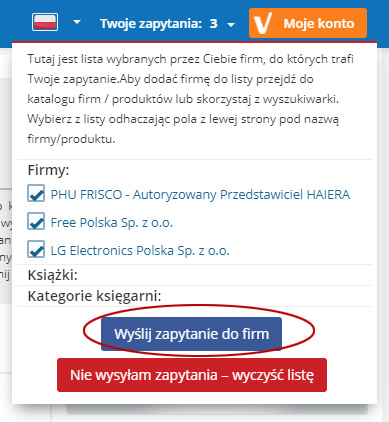

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.