Jak wynika z raportu Intrum, "European Consumer Payment Report 2022”, osoby posiadające odpowiedni poziom edukacji finansowej, są lepiej przygotowane do zarządzania swoimi pieniędzmi, są w stanie oszczędzać i mają znaczną przewagę nad konsumentami, którzy mają ograniczoną znajomość kwestii dotyczących „małej ekonomii”.

Jak wynika z raportu Intrum, "European Consumer Payment Report 2022”[1], osoby posiadające odpowiedni poziom edukacji finansowej, są lepiej przygotowane do zarządzania swoimi pieniędzmi, są w stanie oszczędzać i mają znaczną przewagę nad konsumentami, którzy mają ograniczoną znajomość kwestii dotyczących „małej ekonomii”. Co więcej, jesteśmy przekonani, że posiadanie wiedzy na temat pieniędzy jest sposobem na przetrwanie kryzysu finansowego. A jak to wygląda w praktyce? Tylko 1/4 (26%) konsumentów w Polsce uważa, że otrzymał świetne wykształcenie w dziedzinie finansów i pewnie porusza się w tym obszarze. Reszta, czyli blisko 75% potrzebuje wsparcia, by zrozumieć trudniejsze tematy, takie jak np. inflacja czy inwestowanie na giełdzie lub w ogóle musi radzić się osób trzecich, by zarządzać swoimi pieniędzmi[2]. Brak zadbania o edukację finansową we wczesnych latach, uniemożliwia podejmowanie odpowiedzialnych wyborów konsumenckich w dorosłym życiu i bycie pełnoprawnym członkiem ekosystemu płatniczego. Dlatego kolejny odcinek cyklu „Ogarniam finanse” dedykujemy rodzicom i podpowiadamy, jak rozpocząć edukację finansową dziecka.

Edukację finansową dzieci można rozpocząć już od najmłodszych lat. To właśnie wtedy najłatwiej jest kształtować dobre nawyki, ponieważ dzieci chłoną nowe informacje niczym gąbka. Im wcześniej nasze pociechy wejdą w świat finansów osobistych, tym szybciej i łatwiej zrozumieją i docenią wartość pieniądza oraz wykształcą odpowiednie umiejętności, które zaprocentują w przyszłości.

Od czego zacząć? Od podstaw!

Edukację najlepiej zacząć w okresie przedszkolnym. Gdy nasza pociecha ma około 3-4 lat, możemy wprowadzać podstawowe i proste pojęcia związane z finansami. Ważna jest również regularność takiej nauki i żeby przybrała ona postać zabawy, a nie sztywnych lekcji, na które dziecko jest za małe. Możemy np. stworzyć słowniczek pojęć związanych z finansami osobistymi i codziennie uczyć dziecko po jednym słowie zgodnie z literami alfabetu. Pamiętajmy jednak, by był on prosty, kolorowy i zawierał rysunki, tak by dziecko nie straciło zainteresowania po jednej lekcji. Ponadto taki wczesny wiek to dobry czas, by nauczyć dzieci rozpoznawania nominałów pieniędzy i liczenia ich. Nawet prosta zabawa w sklep może być doskonałą nauką dysponowania funduszami.

Edukacja ucznia wczesnej podstawówki

Poziom trudności przekazywanej wiedzy powinien rosnąć razem z dzieckiem.

– Momentem, w którym warto przejść do kolejnego etapu edukacji i wprowadzenia dziecka w kolejny, „poważniejszy” zestaw tematów związanych z finansami, jest czas, gdy nasza pociecha idzie do szkoły. Tam będzie miała już pierwszą poważną styczność z pieniędzmi, np. w sklepiku szkolnym. Wtedy można też rozpocząć naukę oszczędzania – radzi Aneta Miszczak, ekspert Intrum. – Dobrze sprawdzą się przy tym cele finansowe, które będziemy ustalać wraz z dziećmi, np. na zakup nowej zabawki czy pierwszego telefonu. Ustalanie celów oszczędnościowych, pomoże Twojemu dziecku zrozumieć wartość pieniądza.

Wiek 7-10 lat, to również dobry czas, by uzmysłowić dziecku, że pieniądze „nie rosną na drzewie” czy mama lub tata nie czerpią ich po prostu „ze ściany”, jak dzieci często myślą o bankomacie, a pieniądze są efektem pracy. Dziecko również może dostawać wynagrodzenie za drobne prace. Nie chodzi jednak o takie czynności, jak wyniesienie śmieci czy posprzątanie własnego pokoju, ponieważ to powinno należeć do codziennych obowiązków dziecka. Pociecha może dostawać „drobne” za pomoc rodzicom w ich projektach, takich jak np. sprzątanie ogrodu czy od sąsiadów za wyprowadzenie psa na spacer. Dziecko łatwiej doceni wartość pieniędzy, jeżeli będzie musiało włożyć pewien wysiłek w ich zdobycie, bo tak to wygląda w dorosłym życiu.

Wiedza finansowa dla nastolatka

Kolejny etap edukacji finansowej warto rozpocząć, gdy dziecko skończy 12-13 lat. Wtedy też nasze pociechy mają pierwsze większe wydatki (np. umawiają się ze znajomymi na wyjście na pizzę lub do kina) i muszą podejmować decyzje dotyczące pieniędzy. To dobry czas, by wprowadzać bardziej zaawansowane pojęcia związane z zarządzaniem pieniędzmi, takie jak np. inwestowanie czy kredyt. Na tym etapie można również rozważyć założenie dziecku konta oszczędnościowego w banku, by nauczyć je korzystania z karty płatniczej i rozwiązań, które oferuje dzisiaj bankowość elektroniczna.

Konto bankowe dla dziecka

– Konto dla dziecka to specjalny rodzaj rachunku osobistego, który jest przeznaczony dla nieletnich klientów. Taki produkt posiada już większość banków działających na naszym rynku. Jego założenie nie jest niczym skomplikowanym. Wystarczy wypełnić odpowiedni wniosek online. Jedyne, o czym trzeba pamiętać, to fakt, że osoby nieletnie mają ograniczoną zdolność do czynności prawnych. Z tego powodu zgodę na otwarcie konta muszą wyrazić rodzice lub opiekunowie prawni. Na takim koncie dziecko nie może dokonać żadnej operacji bez wiedzy czy autoryzacji rodzica. Rodzic też może mieć wpływ na to, jaki rodzaj transakcji czy działań pociecha może dokonywać samodzielnie i zwiększać ten stopień samodzielności wraz z wiekiem czy poziomem wiedzy dziecka. Taki rachunek, to doskonały sposób, by pokazać dziecku, jak wygląda „prawdziwe” zarządzanie pieniędzmi w dorosłym życiu. Nawet jeżeli popełni ono jakieś błędy (a to się prawdopodobnie zdarzy!), to rodzic będzie o nich wiedzieć i będzie mógł szybko zareagować bez dalszych konsekwencji – radzi Aneta Miszczak, ekspert Intrum.

Gdy zdecydujemy się na założenie takiego konta, warto porównać oferty różnych banków. Dobrze byłoby, gdyby miało ono dodatkowe funkcje, takie jak np. produkty oszczędnościowe czy kartę przedpłaconą.

Powody, dla których warto założyć dziecku konto w banku:

- Umiejętność oszczędzania – zakładając dziecku lokatę lub konto oszczędnościowe, pokazujemy mu, które produkty bankowe przydają się w dorosłym życiu oraz, jak z nich korzystać i jak można oszczędzać.

- Umiejętność zarządzania pieniędzmi – mając określoną sumę pieniędzy, nastolatek wie, że musi ją mądrze rozdysponować, w taki sposób, aby nie zabrakło mu funduszy na osobiste wydatki. Szybko zauważy, że drobne, niepotrzebne zakupy oddalają go od założonego celu.

- Wygoda – zarówno dla Ciebie, jak i dziecka. Nie musisz pamiętać, by wypłacać gotówkę i dawać ją w formie kieszonkowego. Wystarczy, że zrobisz szybki przelew, a pieniądze znajdą się na rachunku dziecka. Konto online może się przydać również w kryzysowej sytuacji, gdy dziecko pojedzie na wycieczkę i z jakiejś przyczyny będzie potrzebować dodatkowych środków.

Kiedy dać pierwsze kieszonkowe?

Bez względu na fakt, czy planujemy rozpocząć przemyślaną i dopasowaną do wieku dziecka edukację finansową, przychodzi taki moment, że pociecha zacznie prosić o pieniądze na drobne, osobiste wydatki. To też moment, by podjąć decyzję, czy nasze dziecko będzie otrzymywać kieszonkowe, czyli określoną sumę pieniędzy w regularnych odstępach czasu. Eksperci od spraw wychowania mają różne, często odmienne teorie na temat kieszonkowego, jednak jest więcej argumentów przemawiających za tym, aby dzieci je otrzymywały. Posiadając „własne” pieniądze, dziecko uczy się ich wartości, oszczędzania oraz zarządzania nimi. Podejmuje własne decyzje i ponosi ich konsekwencje.

Kiedy zacząć dawać dziecku kieszonkowe?

– Dziecko w wieku wczesnoszkolnym zwykle ma już okazję do wydawania pieniędzy, np. w sklepiku szkolnym – zauważa Aneta Miszczak, ekspert Intrum. – Musimy mieć świadomość, że wielu rówieśników naszej pociechy dysponuje wtedy swoimi pieniędzmi. Dlatego wiek około 7 lat będzie już tym, gdy warto oswajać dziecko z zarządzaniem funduszami. I nie obawiajmy się, że dziecko wyda wszystko pierwszego dnia. Nawet jeżeli tak się stanie, będzie to dla niego nauczka na przyszłość. Przecież każdy z nas ma prawo do popełniania błędów i nauki na nich. Lepiej też, by nauczył się tracąc drobne kwoty w dzieciństwie niż ogromne w dorosłym życiu.

Kwota kieszonkowego powinna rosnąć wraz z dzieckiem i jego potrzebami. Zwykle młodsze pociechy kupują za otrzymaną kwotę przekąski lub odkładają ją na większe zakupy. Natomiast, gdy dziecko podrośnie, kwota kieszonkowego powinna wzrosnąć. Dobrze by była ona na tyle wysoka, aby nastolatek mógł np. dwa razy w miesiącu wyjść za tę kwotę ze znajomymi do kina.

Na koniec pamiętajcie, że dzieci uczą się poprzez obserwowanie i naśladowanie rodziców. Dlatego bardzo ważne jest, aby być dla pociechy przykładem podejmowania odpowiednich decyzji finansowych.

– Pokażcie swojemu dziecku, że potraficie mądrze planować budżet, porównując ceny i wybierając najkorzystniejsze oferty. Nie straszcie dzieci tematem ekonomii i nie kłóćcie się przy nich z powodu pieniędzy, by nie budzić negatywnych skojarzeń – podsumowuje Aneta Miszczak, ekspert Intrum.

[1] Intrum, European Consumer Payment Report 2022, listopad 2022.

[2] Tamże.

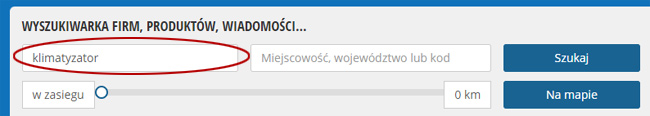

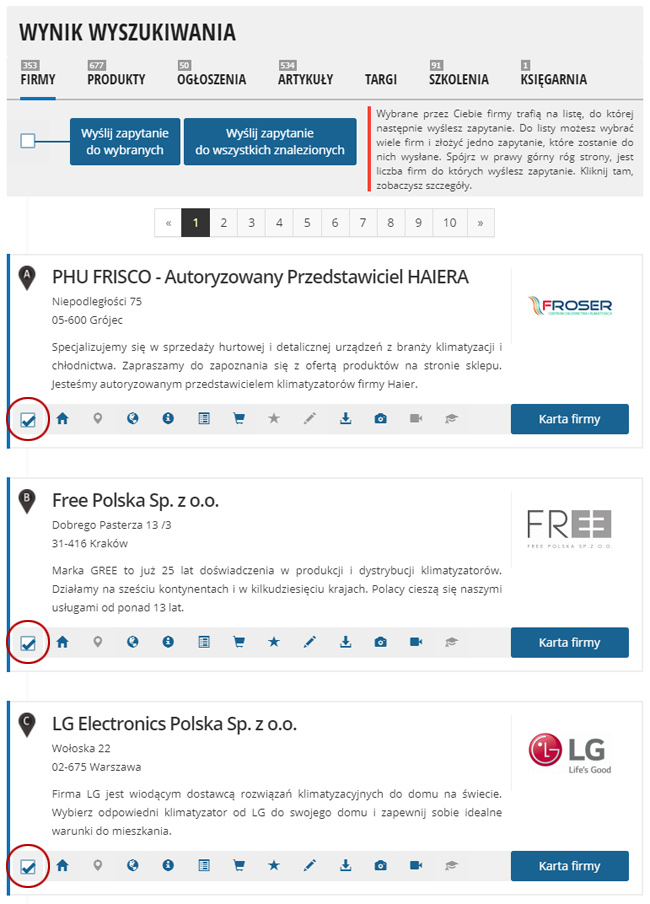

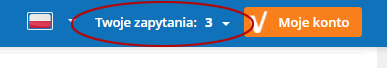

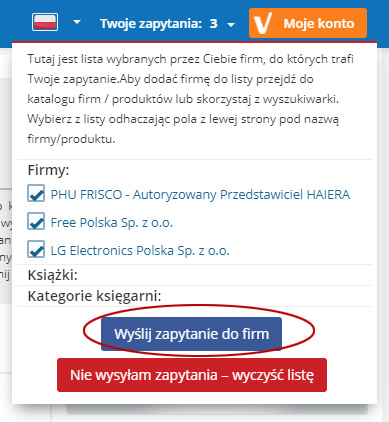

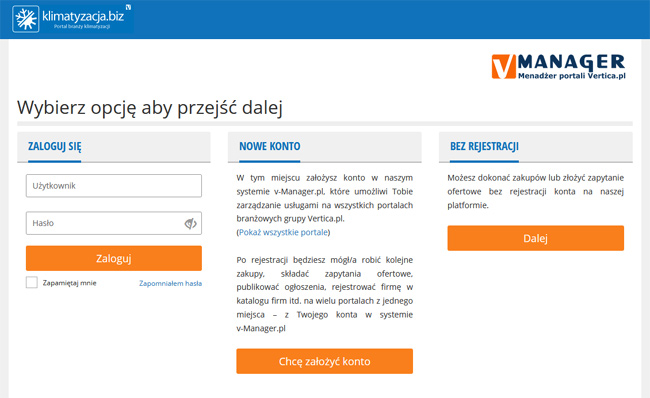

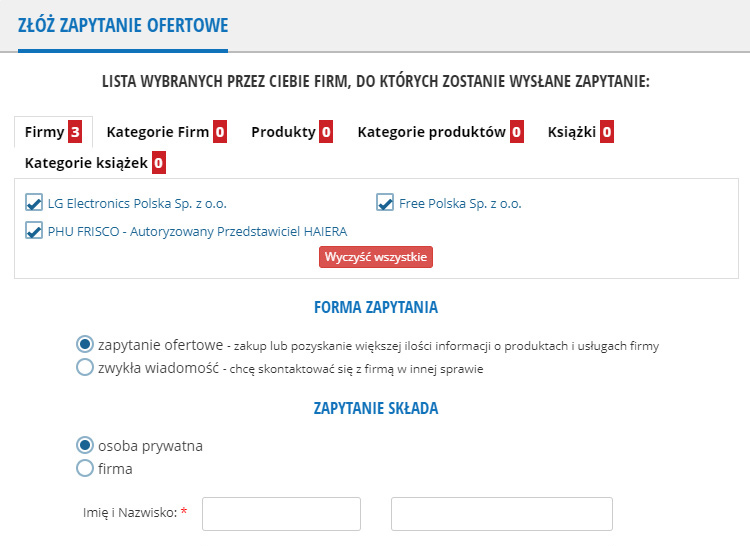

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.