Dla przeciętnego Polaka kupującego mieszkanie, kredyt hipoteczny jest jedynym sposobem na sfinansowanie transakcji. Home Broker przypomina, że kredyt to nie tylko oprocentowanie i wysokość miesięcznej raty i zwraca uwagę na najważniejsze ryzyka z nim związane.

Dla przeciętnego Polaka kupującego mieszkanie, kredyt hipoteczny jest jedynym sposobem na sfinansowanie transakcji. Home Broker przypomina, że kredyt to nie tylko oprocentowanie i wysokość miesięcznej raty i zwraca uwagę na najważniejsze ryzyka z nim związane.

Dla przeciętnego Polaka kupującego mieszkanie, kredyt hipoteczny jest jedynym sposobem na sfinansowanie transakcji. Home Broker przypomina, że kredyt to nie tylko oprocentowanie i wysokość miesięcznej raty i zwraca uwagę na najważniejsze ryzyka z nim związane.

1) Ryzyko wzrostu stóp procentowych

Aktualnie mamy w Polsce najniższe stopy procentowe w historii, co przekłada się na atrakcyjne oprocentowanie kredytów hipotecznych. Warto jednak pamiętać, że stan taki nie będzie trwał wiecznie, a historycznie patrząc, stopy (nie tylko w Polsce) częściej były wyższe niż niższe. Oprocentowanie kredytów mieszkaniowych opiera się najczęściej na stawce WIBOR 3M, która (w uproszczeniu) jest pochodną stóp procentowych. Przy wzroście WIBOR-u o 1 pkt proc. rata 25-letniego kredytu na kwotę 300 tys. zł rośnie z 1671 do 1846 zł (10 proc.), a przy dwóch takich podwyżkach wyniesie już 2029 zł, co jest kwotą o 21 proc. wyższą niż poziom wyjściowy.

Zmiana raty kredytu w zależności od wzrostu stawki WIBOR 3M

|

WIBOR 3M |

rata kredytu |

zmiana w stosunku

do raty wyjściowej |

|

2,72% |

1671 zł |

- |

|

3,72% |

1846 zł |

10% |

|

4,72% |

2029 zł |

21% |

|

5,72% |

2221 zł |

33% |

|

6,72% |

2420 zł |

45% |

Źródło: obliczenia Home Broker;

założenia: kredyt na 25 lat na kwotę 300 tys. zł, marża 1,8 p.p., raty równe

2) Ryzyko walutowe

Choć w ofertach banków kredytów w walutach obcych praktycznie już nie ma, to wielu Polaków wciąż taką pożyczkę spłaca i jeszcze przez wiele lat będzie spłacać. Warto pamiętać, że w przypadku takiego kredytu, należy brać pod uwagę nie tylko jego oprocentowanie, ale i zmieniający się kurs waluty, w której kredyt jest rozliczany. Wahania kursów bezpośrednio przekładają się na wysokość raty kredytowej. W przypadku nałożenia się wzrostu notowań danej waluty z podniesieniem stóp procentowych może zdarzyć się tak, że z miesiąca na miesiąc rata wzrośnie o kilkadziesiąt procent.

3) Dodatkowe koszty związane z kredytem

Przeciętny klient zaciągający kredyt hipoteczny zwraca uwagę głównie na wysokość raty. A należy pamiętać o bardziej szczegółowym zapoznaniu się z taryfą opłat i prowizji bankowych, by po kilku latach nie zostać niemile zaskoczonym. Zwrócić uwagę należy m.in. na prowizję za wcześniejszą (całkowitą i częściową) spłatę kredytu. W wielu bankach występuje ona przez pierwszych kilka lat, a wynosić może nawet kilka proc. spłacanej kwoty. Choć w chwili kupowania mieszkania kredytobiorca może nie planować wcześniejszej spłaty, to warto taką możliwość rozważyć.

Istotnym kosztem z punktu widzenia klienta mogą być ubezpieczenia, które stały się częstym (choć nie zawsze przez klientów pożądanym) dodatkiem do kredytów. Z jednej strony mamy więc obowiązkowe ubezpieczenia samego kredytu (np. ubezpieczenie niskiego wkładu własnego), z drugiej dotyczące nieruchomości, a z trzeciej – samego kredytobiorcy. Trzeba przyjrzeć im się pod kątem częstotliwości pobierania składki, jak i jej wysokości oraz sposobu naliczania. W przypadku osób spłacających kredyt we franku szwajcarskim okazało się, że po kilku latach muszą zapłacić kilka tys. zł z tytułu ubezpieczenia brakującego wkładu własnego.

4) Obniżenie zarobków

Kredyt mieszkaniowy to długoterminowy produkt finansowy. Większość osób zaciąga go na 25 lub nawet 30 lat nie wiedząc, co czeka je w przyszłości, choćby w perspektywie kilku lat. Zadłużając się na pół życia należy wziąć pod uwagę kilka negatywnych scenariuszy i zabezpieczyć się przed nimi. Możliwości jest bardzo wiele: kryzys i utrata pracy, znaczna obniżka pensji, śmierć lub choroba kredytobiorcy lub współmałżonka itd. Z tego względu warto przede wszystkim nie zaciągać kredytu na maksymalną zdolność kredytową, a jednocześnie w trakcie jego spłacania budować sobie finansową poduszkę bezpieczeństwa, z której skorzystamy w razie sytuacji alarmowej.

5) Zmiana warunków umowy w trakcie jej trwania

Ani bank ani klient nie mogą bez zgody drugiej strony zmienić warunków umowy kredytowej. Nie mogą, chyba że… sama umowa o tym mówi. W okresie walki o klientów banki łapały się różnych sposobów na przyciągnięcie kupujących i jednym z nich było oferowanie niskiej marży, ale tylko przez jakiś czas. Jeśli ktoś zaciągnął taki kredyt to musi pamiętać, że za rok, dwa czy trzy, marża pójdzie w górę, a wraz z nią miesięczna rata. Planując domowy budżet należy w takiej sytuacji uwzględnić właśnie tę wyższą wartość miesięcznego obciążenia.

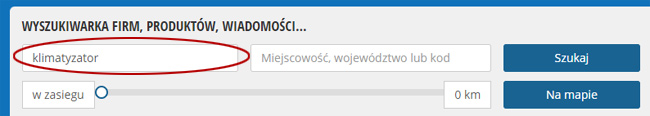

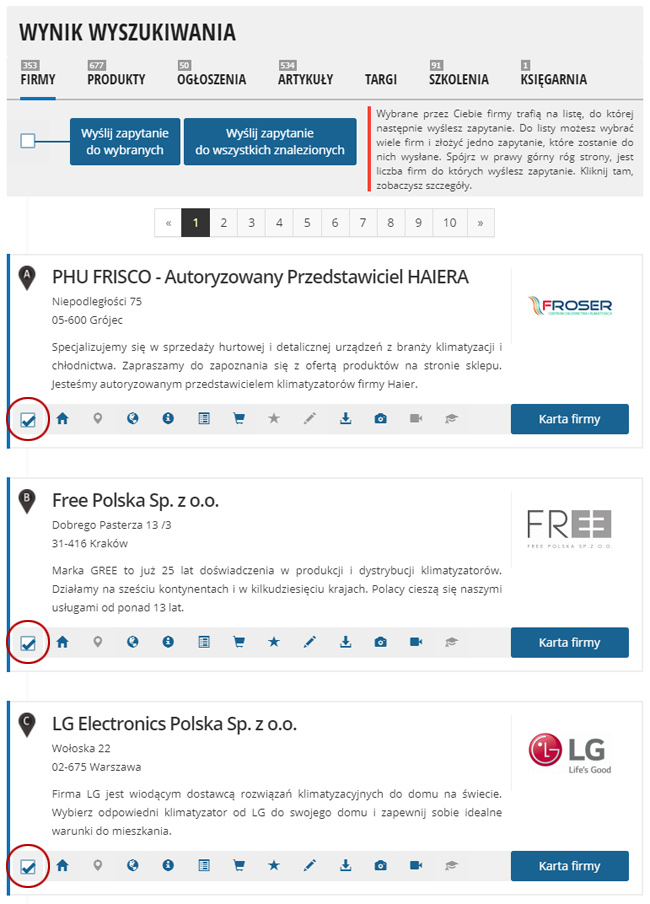

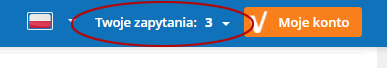

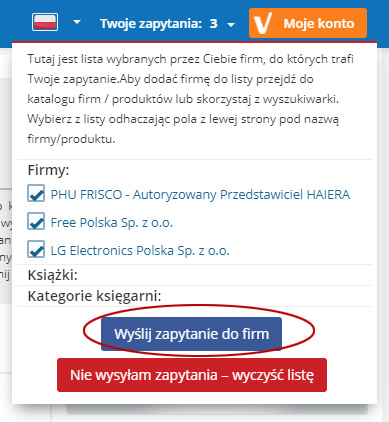

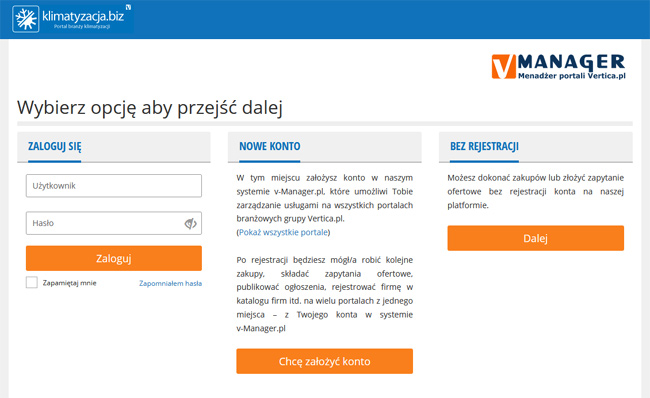

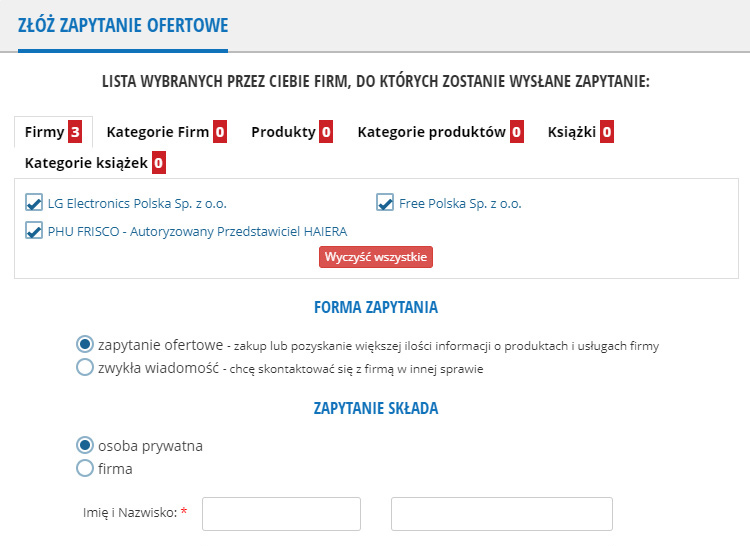

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dla przeciętnego Polaka kupującego mieszkanie, kredyt hipoteczny jest jedynym sposobem na sfinansowanie transakcji. Home Broker przypomina, że kredyt to nie tylko oprocentowanie i wysokość miesięcznej raty i zwraca uwagę na najważniejsze ryzyka z nim związane.

Dla przeciętnego Polaka kupującego mieszkanie, kredyt hipoteczny jest jedynym sposobem na sfinansowanie transakcji. Home Broker przypomina, że kredyt to nie tylko oprocentowanie i wysokość miesięcznej raty i zwraca uwagę na najważniejsze ryzyka z nim związane.