W cieniu dyskusji o problemach kredytobiorców „frankowych” coraz częściej należy mówić o kolejnej tykającej bombie, jaką są kredyty w programie Rodzina na Swoim. Koniec okresu otrzymywania dopłat i preferencyjnych rat zbliża się coraz większymi krokami, a rata kredytu może wzrosnąć nawet o 40 procent.

W cieniu dyskusji o problemach kredytobiorców „frankowych” coraz częściej należy mówić o kolejnej tykającej bombie, jaką są kredyty w programie Rodzina na Swoim. Koniec okresu otrzymywania dopłat i preferencyjnych rat zbliża się coraz większymi krokami, a rata kredytu może wzrosnąć nawet o 40 procent.

W cieniu dyskusji o problemach kredytobiorców „frankowych” coraz częściej należy mówić o kolejnej tykającej bombie, jaką są kredyty w programie Rodzina na Swoim. Koniec okresu otrzymywania dopłat i preferencyjnych rat zbliża się coraz większymi krokami, a rata kredytu może wzrosnąć nawet o 40 procent.

Kredyty w ramach programu Rodzina na Swoim były uruchamiane w latach 2007-2013, ale największą popularnością cieszyły się w latach 2009-2012. W ciągu 8 latach udzielono w sumie prawie 200 tysięcy kredytów, na łączną kwotę ponad 35 mld złotych. Pomoc z budżetu państwa polegała na dopłacie do miesięcznej raty kwoty stanowiącej równowartości połowy raty odsetkowej. Na taką dopłatę każdy kredytobiorca mógł liczyć przez 8 lat od chwili uruchomienia kredytu.

|

TABELA 1 – Liczba udzielonych kredytów w programie Rodzina na Swoim |

|

Rok |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

Liczba kredytów RnS |

4 001 |

6 645 |

30 882 |

43 120 |

51 328 |

45 792 |

10 592 |

|

Źródło: Bank Gospodarstwa Krajowego |

Ile można było zyskać?

Wysokość dopłaty zależała od wielu czynników, w tym od kwoty kredytu, okresu spłaty, powierzchni nabywanej nieruchomości, czy też stanu cywilnego kredytobiorcy. Przykładowo małżeństwo, które w styczniu 2011 roku zaciągnęło kredyt w wysokości 300 tysięcy złotych na 30 lat, na zakup mieszania o powierzchni 50 metrów kwadratowych, płaciło pierwszą ratę w wysokości około 1060 złotych i była to kwota niższa o około 760 złotych, niż w przypadku kredytu bez dopłaty. Nominalna wysokość dopłaty w ciągu dotychczasowego okresu spłaty ulegała obniżeniu za sprawą dwóch czynników. Po pierwsze, z uwagi na sposób wyliczania raty równej - w kolejnych miesiącach maleje w niej udział części odsetkowej, co przekłada się na niższe dopłaty. Ponadto, spadające stopy procentowe także powodują, że naliczane są niższe odsetki, zatem dopłata z tytuły kredyt RnS także ulegała obniżeniu. Aktualnie, w lutym 2015 roku rata wyżej opisanego kredytu wynosi około 990 złotych już po uwzględnieniu dopłaty w wysokości około 475 złotych. W ciągu dotychczasowego okresu spłaty kredytu łączna kwota dopłat do odsetek wyniosła około 33 tysiące złotych.

Koniec dopłat – i co dalej?

Przez kolejne 4 lata, przy założeniu, że stopy procentowe będą otrzymywać się na niezmienionym poziomie, dopłaty wzrosną o dodatkowe 21 tysięcy złotych. Warto jednak zwrócić uwagę także na to co stanie się z wysokością raty. Ostatnia rata uwzględniająca dopłatę RnS będzie wynosić około 1030 złotych. Jednak już następna rata, kiedy już nie będzie dopłaty, wzrośnie o 430 złotych do poziomu 1460 złotych. Jest to wzrost o ponad 40 procent!

Jeszcze gorzej sytuacja będzie wyglądać, jeśli w chwili zaprzestania wypłacania dopłat będą wyższe stopy procentowe. Jeśli za 4 lata Wibor będzie na poziomie np. 4,00%, wówczas rata wzrośnie z 1110 złotych do 1750 złotych, czyli o prawie 60 procent.

Tak duży wzrost miesięcznych rat kredytowych będzie dotykał każdego kredytobiorcę, niezależnie od momentu, w którym zaciągnął kredyt. W sytuacji gdy oprocentowanie kredytów w złotych jest relatywnie niskie, wzrost raty będzie niższy, niż w sytuacji wyższych stóp procentowych.

Kto będzie miał problem?

Zwiększone zainteresowanie kredytami Rodzina na Swoim pojawiło się dopiero od 2009 roku. Oznacza to zatem, że w tym i przyszłym roku relatywnie niewielu klientom zakończy się okres otrzymywania dopłat. Dopiero od 2017 roku na dużo większą skalę może pojawić się problem rosnących rat kredytowych w programie Rodzina na Swoim. Niewielkim pocieszeniem jest także fakt, że większość banków licząc zdolność kredytową w chwili zaciągania kredytu zakładała do wyliczeń ratę docelową, jaką kredytobiorca będzie płacił po 8 latach. W ciągu tych kilku lat sytuacja finansowa mogła się zmienić przecież wielokrotnie. Fakt, że 8 lat wcześniej kredytobiorca miał zdolność na spłatę docelowej raty, nie oznacza, że dzisiaj jego sytuacja finansowa jest taka sama. Ponadto, wiele osób „przyzwyczaiło się” do niskiej raty i gwałtowny skok może być nie lada szokiem. Ważne jest także, w jaki sposób kredytobiorcy spożytkowali preferencyjne warunki kredytu i niższe raty. Jeśli nadwyżka była przeznaczona na oszczędności czy też było one rozsądnie inwestowane, to wyższe raty nie powinny być problemem. Jeśli jednak były „przejadane”, to kredytobiorców i cały sektor bankowy czeka kolejne wyzwanie i niemały problem.

Powyższe opracowanie jest wyrazem osobistych opinii i poglądów autora i nie powinno być traktowane, jako rekomendacja do podejmowania jakichkolwiek decyzji związanych z opisywaną tematyką. W szczególności nie stanowi analizy inwestycyjnej, ani analizy finansowej, ani rekomendacji w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz.U.2005, poz. 206 nr 1715) oraz Ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi (Dz.U.2005, Nr 183, poz. 1538 z późn. zm.).

Dom Kredytowy NOTUS S.A. ani jego pracownicy nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszego opracowania, ani za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie niniejszego opracowania.

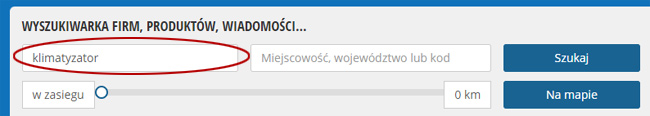

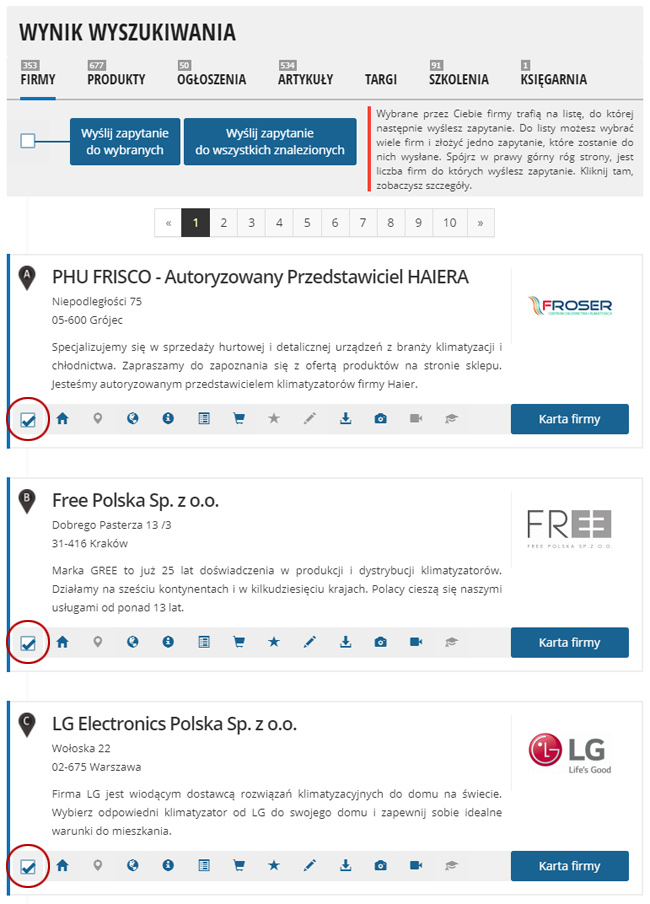

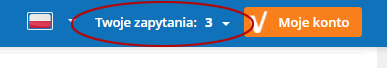

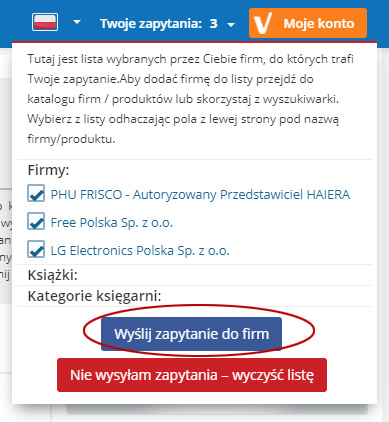

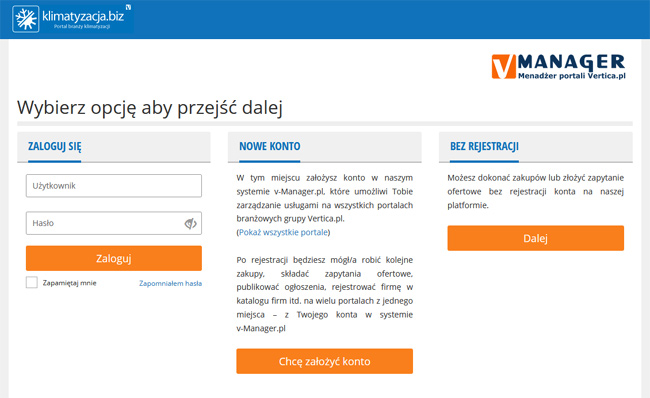

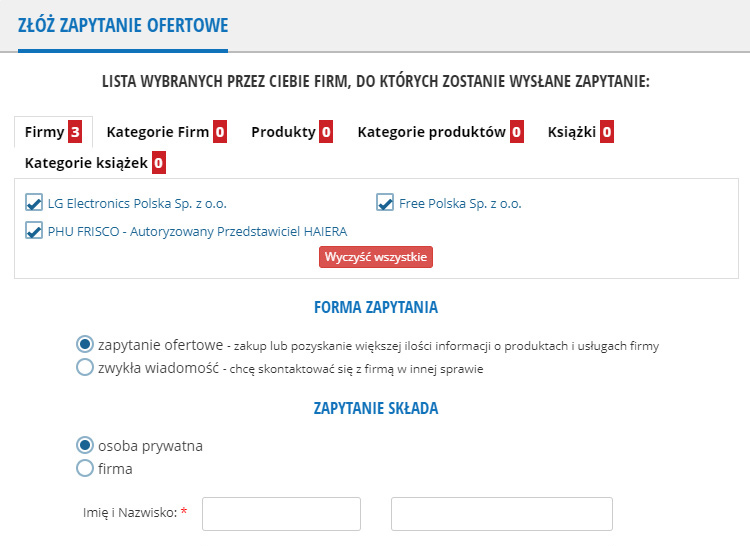

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

W cieniu dyskusji o problemach kredytobiorców „frankowych” coraz częściej należy mówić o kolejnej tykającej bombie, jaką są kredyty w programie Rodzina na Swoim. Koniec okresu otrzymywania dopłat i preferencyjnych rat zbliża się coraz większymi krokami, a rata kredytu może wzrosnąć nawet o 40 procent.

W cieniu dyskusji o problemach kredytobiorców „frankowych” coraz częściej należy mówić o kolejnej tykającej bombie, jaką są kredyty w programie Rodzina na Swoim. Koniec okresu otrzymywania dopłat i preferencyjnych rat zbliża się coraz większymi krokami, a rata kredytu może wzrosnąć nawet o 40 procent.